Escrito por Daniela Wechselblatt, CFA

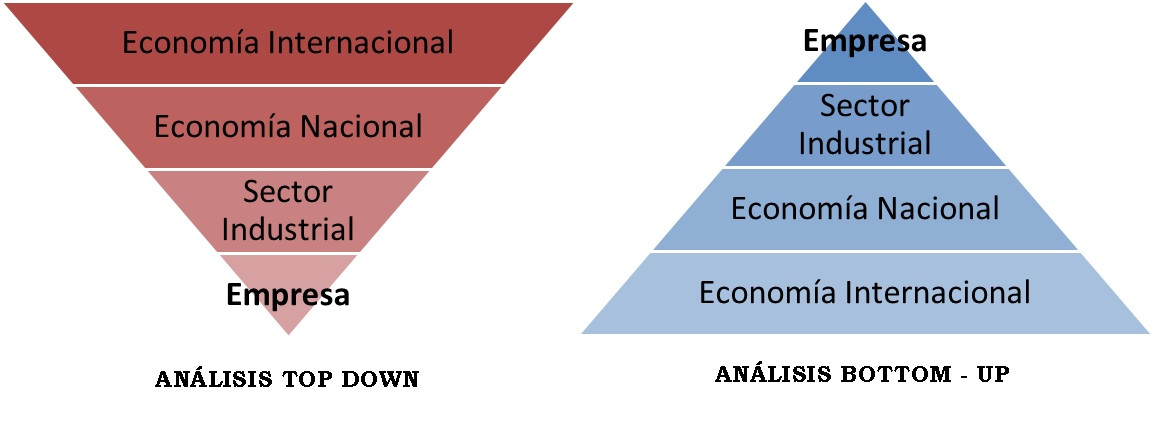

Mucha gente se acerca a preguntar por dónde empezar el análisis a la hora de elegir inversiones. Desde la perspectiva del análisis fundamental existen dos enfoques bien diferenciados que es importante destacar: top-down vs. bottom-up.

Top-down

Se trata de ir de lo más general a lo particular. Se comienza analizado el contexto macroeconómico y los ciclos (auge, desaceleración, recesión, recuperación, expansión), luego las tendencias por industria y por último las empresas en particular. Por ejemplo, si creemos que las tasas de interés van a aumentar, podemos evaluar que la industria financiera puede ser de las más beneficiadas ya que la ganancia aumenta cuando el spread entre la tasa activa (que paga quien toma un préstamo) y la pasiva (la que recibe el inversor por depositar el dinero) es mayor.

¿Cuáles son las principales variables/indicadores macro que analizamos?

- Crecimiento del PBI

- Balanza de pagos

- Movimientos de monedas

- Inflación

- Tasas de interés

¿Y a nivel de la industria?

- Evaluación de ciclo de vida de una industria

- Inflación: su efecto no es el mismo para todas las industrias

- Restricciones Impositivas

- Oferta/Demanda global

- Regulaciones impuestas por el gobierno

- Cruz de Porter:

. Poder de negociación con los proveedores

. Poder de negociación con los compradores

. Amenaza de productos substitutos

. Amenaza de nuevos jugadores

. Rivalidad entre los competidores

En base a esto elegimos la clase de activo en la que nos queremos ubicar (bonos, acciones), seleccionamos los países en los que queremos tener exposición y luego las industrias. Por ejemplo: podemos querer invertir en EEUU aprovechando su etapa de crecimiento y no así en los mercados emergentes o Europa. Y dentro de EEUU podríamos seleccionar la industria financiera y de tecnología si fuesen las que más potencial le vemos o que se puedan ver beneficiadas por las regulaciones. De ahí en adelante tenemos la opción de continuar el análisis yendo, ahora sí, empresa por empresa para ver cual seleccionamos en base a los fundamentos de cada una o bien invertir en índices a través del uso de ETFs.

Bottom-up

Este análisis empieza al revés. Se enfoca en seleccionar acciones (stock picking) de acuerdo a los atributos de las compañías. Se buscan compañías con buenas perspectivas a futuro, ya sea elegidas usando análisis comparativo por ratios como el Price/Earnings, Price/Book Value, Price/Sales, entre otros, utilizando el descuento de flujo libre de fondos o el descuento de dividendos. Cualquiera de los tres tipos de análisis fundamentales utilizados nos llevará al cálculo del valor intrínseco de la compañía, que para que decidamos invertir, debe ser mayor al precio actual de la misma. Por último, y como factor menos relevante, se toma en cuenta la región en la que opera, la macroeconomía y los ciclos económicos. Es decir, este enfoque prioriza el estudio detallado de los balances y proyecciones de la compañía, y luego sí sigue con la industria.

Por ejemplo: si estudiamos a fondo Apple o Google, y determinamos que sus capacidades de innovación se traducen en una ventaja competitiva con respecto al resto de las compañías sostenible en el tiempo, estaríamos empleando un análisis bottom-up. Más allá del ciclo económico en el que estemos, son empresas que percibimos que tendrán crecimiento en el largo plazo.

¿Qué método es más eficiente?

Acá es donde comienza el debate. Aunque no hay una verdad al respecto, está comprobado que tomando los rendimientos netos de costos, la asignación estratégica de activos explica la mayor parte del resultado de la cartera de inversión, más que la selección de acciones puntuales*.

Eso no quita que si realmente tenemos habilidades que estén por encima del promedio en cuanto a selección de acciones, nos pueda ir muy bien también. Pero para los que sí se identifican como inversores con conocimiento promedio y desean invertir usando el análisis top-down, recordemos que el uso de ETFs es de gran ayuda. Nos permite invertir seleccionando el país o la industria que nos interesa sin tener que meternos en el análisis puntual de cada una de las compañías.

* ver estudios de Brinson, Singer, and Beebower (1991) y Blake, Lehmann, and Timmermann (1999) – Institute, CFA. 2015 CFA Level III Volume 3 Economic Analysis and Asset Allocation.

¿Querés seguir aprendiendo? En junio empezamos con nuestro curso de Inversiones Bursátiles dictado junto al Club Argentino de Inversores. Para más información hace clic acá.

Mercado Americano

Las acciones tuvieron una semana de ganancias y se mantuvieron a pesar del resultado mediocre de crecimiento. La expectativa era que el PBI crezca por encima del 3%. La venta de bienes durables también está teniendo una performance menor a lo esperado pero las cotizaciones siguen en alza, empujando a los principales índices a valores cercanos a los máximos. La Fed viene dando pistas de que podría llegar a empezar a reducir sus activos de los balances, lo que fue tomado de forma positiva por los mercados. En lo que fue de la semana el S&P 500 Index (SPX) subió 1.4% y el Dow Jones Industrial Average ($DJI) finalizó arriba 1.3%. El Nasdaq (QQQ) lideró los índices con una ganancia de 2.4% y las small caps (IWM) subieron un modesto 1.1%. Estas últimas vienen retrasadas con respecto al resto del mercado en lo que va del año.

Los bonos del tesoro americano vienen mostrando poco movimiento. Esto se debe al esfuerzo de la Fed de no generar sorpresas y anunciar todo con anticipación. La probabilidad de suba de tasas de acuerdo a los futuros de tasas de interés para junio es del 83%. A pesar de esto, las tasas se mantienen bajas. El crudo venia aumentando en lo que fue de mayo hasta el jueves que cayó. Hoy se encuentra rondando los $48-49.

Este lunes fue feriado en EEUU (Memorial Day) y los mercados se mantuvieron cerrados. Esta semana viene cargada de datos económicos, con el consumo de abril, donde la confianza del consumidor estará en juego. También tendremos el dato de la venta de viviendas, el Libro Gris de la Fed, la creación de nuevos empleos y datos del comercio.

————————————————————————————————————————