Escrito por Daniela Wechselblatt, CFA

Una de las opciones preferidas de inversión post blanqueo es la de los bonos soberanos brasileños y argentinos por las ventajas impositivas que presentan. Se habló mucho ya de los bonos argentinos así que en este artículo vamos a analizar la opción brasileña. Para ello vamos a repasar los vaivenes de la economía vecina y monitorear su recuperación.

¿Qué análisis podemos hacer de Brasil?

El país viene recuperándose de la más dura recesión de los últimos años. Las compañías lentamente se están desendeudando. La economía se contrajo un 8% en tan solo dos años, aunque ya se espera que en 2017 crezca un 0,4% y en 2018 lo haga un 1.7 a 2.5%.

Puntos a favor:

- Brasil es un país exportador y con una producción diversificada. Las principales exportaciones en 2015 fueron de soja, mineral de hierro, petróleo crudo, azúcar crudo y carne de aves. Los destinos de las exportaciones son principalmente China (18%), EEUU (13%), Argentina (6.6%), Países Bajos (4%) y Alemania (3.3%).

- Cuenta con elevadas reservas internacionales (más de 300 mil millones de USD).

- El gobierno está empleando una política monetaria expansiva – se esta bajando la tasa al 11.25%.

- En febrero la actividad económica repuntó fuertemente.

- En marzo ya se vio una creación de 35.612 empleos, marcando la primera ganancia mensual desde el 2015.

Si bien sigue habiendo inestabilidad política y económica, vemos un cambio de tendencia en los indicadores macro.

.

Cuestiones que aún deben mejorar:

- Altos niveles de desempleo.

- Todavía hay un bajo crecimiento del PBI y la inflación viene bajando. En el caso de nuestro vecino comercial, que la inflación baje no es buen indicio ya que es consecuencia de la caída del empleo que golpea la demanda y el consumo.

.

¿Cómo se encuentran los bonos de Brasil?

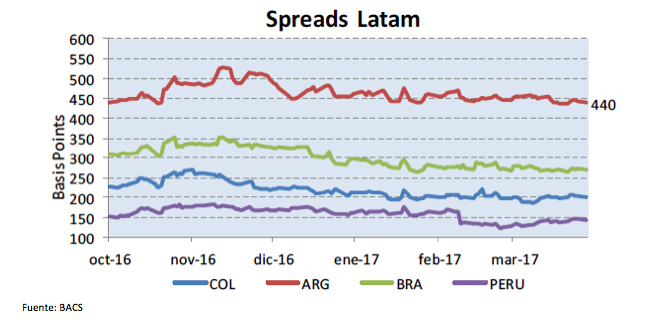

Como podemos ver en la imagen, existe un consenso entre los analistas que ven a los bonos de Latinoamérica con mayor potencial. Muchos de los riesgos geopolíticos provienen de los países desarrollados, como por ejemplo las negociaciones de Gran Bretaña para abandonar la Unión Europea o las elecciones en Francia y esto le da una ventaja a la deuda de la región.

Y en lo que refiere puntualmente a los bonos brasileños, tenemos a los soberanos que ya subieron bastante en este último tiempo. Veamos como se encuentran comparativamente con respecto a los bonos de los países vecinos incluidos los argentinos.

A marzo del 2017 los bonos argentinos son los que tienen un diferencial de riesgo más alto dentro de los comparados en el gráfico, y Brasil se encuentra en el segundo puesto.

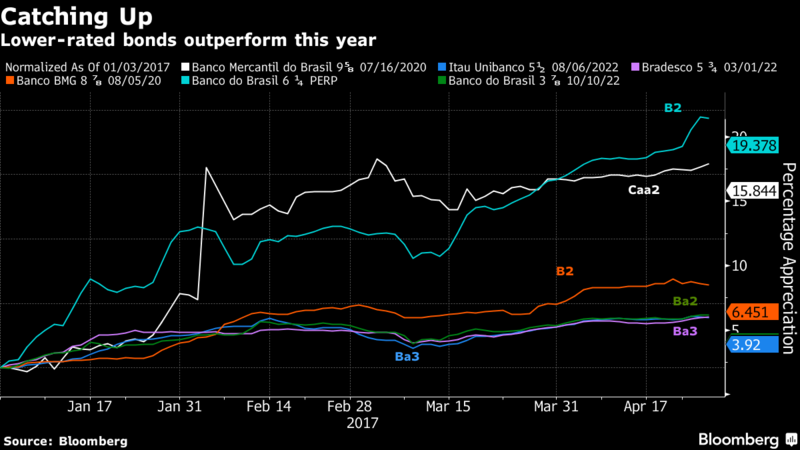

Por otro lado, mismo dentro del universo de bonos brasileños, algunos corporativos tuvieron un importante recorrido de suba este año y aún siguen siendo una oportunidad.

En este gráfico podemos ver los bonos del sector bancario. Parece que para encontrar rendimientos interesantes los inversores tuvieron que aventurarse un poco más e ir a compañías con menor calificación crediticia o deuda de mayor duración. El bono del Banco do Brasil SA (perpetuo) tuvo un retorno en lo que va del año de más del 19%, y luego le siguen el Banco Mercantil do Brasil y Banco BMG.

Es esperable que los bancos brasileños revivan luego de 2 años de recesión que llevo a la bancarrota de varias compañías pequeñas y disparo las previsiones por incobrables.

Evidentemente Brasil se encuentra transitando por el sendero de la recuperación, pero como en todo camino en ascenso, puede tener sus altibajos.

¿Quiere empezar a invertir? Haga clic acá.

Mercado Americano

A pesar del dato del PBI dado a conocer el viernes que fue más débil de lo esperado, las acciones igual quedaron en terreno positivo en lo que fue de abril. La temporada de balances continúa arrojando buenos resultados. El consumo constituye un 70% de la economía y los mercados reflejan el optimismo sobre el crecimiento. Las acciones continúan en alza con los inversores esperando mayor claridad en lo que respecta a la reforma impositiva, las inversiones en infraestructura y la desregulación. En lo que fue de la semana el S&P 500 Index (SPX) subió 1.5% y el Dow Jones Industrial Average ($DJI) lo hizo por 1.9%. El Nasdaq (QQQ) saltó un 2.5% y las small caps (IWM) finalizaron un 1.3% arriba.

A pesar de las sólidas ganancias de las acciones en su conjunto, los bonos cuentan una historia diferente. La tasa del bono del tesoro a 10 años que debería estar subiendo, ha bajado. Cerró la semana en 2.28% luego de dos semanas de alta demanda. Se esperan dos o tres subas más de tasa durante este año, pero aparentemente esto no está reflejado en el precio. El crudo (/CL) finalizó la semana un 1% abajo a pesar de que los inventarios se redujeron.

Esta semana tendremos el anuncio de la Fed, aunque no se espera que haya ninguna suba de tasas ahora. El reporte del empleo será dado a conocer el viernes. Tendremos también el dato de las ventas de autos y de la manufactura.

————————————————————————————————————————