Escrito por Daniela Wechselblatt, CFA

El jueves pasado la Fed anunció su decisión en cuanto a la posible suba de tasas.

El resultado fue: NO se suben.

.

¿Cuáles son la razones?

.

Las dos principales razones expuestas por la Fed fueron:

- Las turbulencias externas provenientes de los mercados emergentes, en lo que se mencionó claramente a China.

- Una inflación en USA menor a la deseada (el objetivo es del 2%), causado principalmente por los bajos precios de los commodities.

En nuestro artículo de la semana pasada hacíamos referencia al dilema que enfrentaba la autoridad monetaria. Por un lado estaba la duda sobre si basaría la decisión principalmente en los indicadores y la situación económica americana o si pondría un fuerte foco en el contexto internacional. Por otro lado surgía adicionalmente a la siguiente disyuntiva: al elevar las tasas se corre el riesgo de una desaceleración económica, pero de no hacerlo, genera pérdida de credibilidad.

Finalmente decidieron darle más peso a factores de contexto internacional, mencionando específicamente las preocupaciones por la desaceleración de China.

.

¿Cuáles son las consecuencias de la decisión?

.

En las reuniones anteriores de la FOMC (Federal Open Markets Committee)* llevadas a cabo en marzo y en junio por ejemplo, la reacción de los mercados fue algo diferente. La noticia fue tomada con mayor optimismo y produjo un evidente repunte en la plaza. En este caso, si bien ya se había descontado con una suave suba en los precios la decisión de no modificar las tasas y no se trató de ninguna sorpresa, fue algo decepcionante para los mercados que lo tomaron como “el mismo viejo mensaje”. La Fed expresó un mensaje débil, con incertezas y miedo detrás. Y como todos sabemos, la incertidumbre es el mayor enemigo de los mercados en general, y de los inversores de largo plazo en particular.

La Reserva Federal prefirió pecar de precavida y conservadora, como es de esperarse por la postura “paloma” de Yellen (más enfocada en el desempleo que en controlar la inflación), antes que dar pasos en falso. Lo que ocurrió es que la falta de acción también transmite un mensaje, y en este caso no fue positivo.

No nos sorprende que la decisión de no modificar las tasas haya generado una lluvia de críticas por parte de una considerable porción del mercado financiero. Principalmente expresando que la autoridad monetaria parece estar perdiendo la brújula sobre la fase del ciclo económico en que se encuentra la economía de USA y que se está atrasando en la agenda de suba de tipos de interés. Este sentimiento también se vio reflejado en los mercados, que luego de que la Fed anuncie la decisión, la volatilidad (medida por el VIX) aumentó en vez de disminuir. ¿Por qué? Porque continúa la especulación sobre cuando se dará el ajuste, si en octubre, diciembre o incluso en 2016. Es decir, se extiende el capítulo de política de tasas cero y se sigue sin saber cuando comenzará el próximo.

.

¿Qué es lo que llama la atención de esta reunión?

.

. No hubo consenso de todos los miembros del comité, como suele darse normalmente.

. Las criticas a la decisión comienzan a ser cada vez mas fuertes. Se empieza a percibir un aumento en la presión al alza de las tasas por parte de diferentes sectores del mercado.

.

¿Por qué es tan importante seguir paso a paso las tasas de interés?

.

Para quienes invierten en bono en el exterior, que constituyen una de las inversiones con menor volatilidad (es decir, mas estables, recibiendo renta y con poca variación de precio), se trata de un dato fundamental a la hora de decidir que papeles elegir, Vencimientos e industrias. De a poco vamos saliendo de las industrias que se verán perjudicadas con el cambio y entramos en aquellas que saldrán beneficiadas.

Para quienes operen utilizando apalancamiento, tengan intereses en fondos que sí lo utilizan o tengan deudas en dólares a tasa variable, las tasas son un factor de suma relevancia que puede afectar la estrategia de inversión.

*Este comité que es quien toma las decisiones en materia de política monetaria consiste de 12 miembros. 7 miembros de la Junta de Gobernadores del Sistema de la Reserva Federal, el presidente de la Reserva Federal de Nueva York, y 4 de los restantes 11 presidentes de la Reserva Federal de diferentes estados.

.

Recuerde que desde DW Global Investments – Aragon Capital le enviamos newsletters semanales con diferentes estrategias de inversión y actualizaciones sobre la coyuntura económica mundial. Suscríbase de forma gratuita haciendo clic aquí especificando “Newsletter”. .

.

Mercado Americano

.

Luego de tantas expectativas puestas en la reunión de la Fed, el anuncio sobre la continuidad con la misma política de tasas termino siendo “mas de lo mismo” y las acciones continuaron volátiles durante la semana. No hubo sorpresas en la decisión. Los mercados tendrán que esperar hasta octubre o diciembre para tener otra chance de aumento de tasas, aunque en octubre las posibilidades de aumento son bajas. La preocupación por la baja inflación constituye una de las principales razones por las que la Fed alega la continuidad de la política. Sumado a esto se agrego la volatilidad económica global, refiriéndose principalmente a China. Las ventas minoristas fueron flojas a pesar de que el precio del combustible permanece bajo, dado que los consumidores se niegan a hacer compras, sólo adquieren automóviles. En lo que fue de la semana, el S&P 500 Index (SPX) bajó un modesto 0.2%, el Dow Jones Industrial Average’s ($DJI) lideró las perdidas con un 1,7%. El Nasdaq (QQQ) finalizó la semana sin grandes cambios y las small caps (RUT, IWM) apenas subieron. El Nasdaq permanece en territorio positivo en lo que va del año pero el Dow Industrials viene arrastrando pérdidas de 8.1% y el S&P 500 cede 4.9%, también en territorio negativo.

.

La volatilidad en el mercado saltó el viernes, luego de la venta masiva de acciones que inyectó incertidumbre nuevamente. A pesar de que esperábamos una reducción en la volatilidad luego del anuncio de la Fed, la falta de acción por parte de la autoridad monetaria hizo que los mercados actúen de forma cautelosa. Se trato de una semana relativamente estable para el petróleo. Los bonos recuperaron su precio en las últimas dos sesiones, borrando así las perdidas que acumularon en la semana.

.

Esta semana que comienza tendremos el foco en China y en los datos económicos y las expectativas no indican una semana positiva. El lunes contaremos con el dato de las ventas de viviendas existentes que donde se estima un leve declive. El jueves tendremos el dato de más peso de la semana en cuanto a la agenda de USA, que se trata de las ventas de bienes no perecederos, donde también se espera sólo una leve ganancia. Y la semana culmina con el dato de la confianza del consumidor.

.

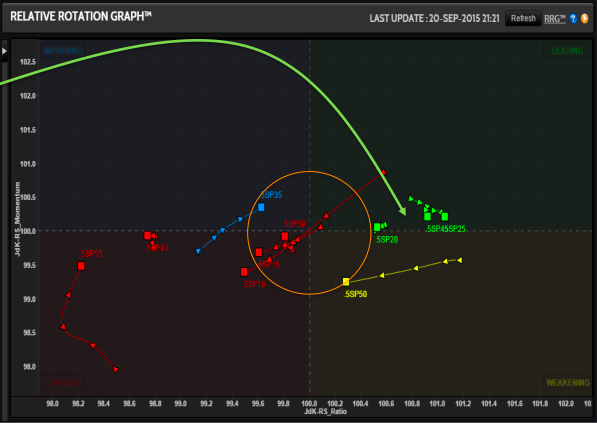

A continuación les dejo el análisis de Reuters sobre los diferentes sectores del mercado:

Sector más fuerte: Industrial, consumo discrecional, información (IT) (flecha verde)

Sector más débil: Empresas de servicios públicos

Eventos Económicos (9/21– 9/25)

Lunes:

10:00 am ET – Existing Home Sales

1:00 am ET – Atlanta Fed Business Inflation expectations

1:00 pm ET – Fed’s Lockhart Speaks

Martes:

9:00 am ET – FHFA House Price Index

10:00 am ET – Richmond Fed Mfg. index

1:00 pm ET – 2-Year Note Auction Results

7:00 pm ET – Fed’s Lockhart Speaks

Miercoles:

7:00 am ET – MBA Purchase Applications

9:45 am ET – PMI Mfg. Index Flash

10:30 am ET – Oil Inventories

12:30 pm ET – Fed’s Lockhart Speaks

1:00 pm ET – 5-Year Note Auction Results

Jueves:

8:30 am ET – Weekly Jobless Claims

8:30 am ET – Durable Goods Orders

8:30 am ET – Chicago Fed Activity Index

10:00 am ET – New Home Sales

10:30 am ET – Natural Gas Inventories

11:00 am ET – Kansas City Fed Mfg. Index

1:00 pm ET – 7-Year Note Auction Results

5:00 pm ET – Fed’s Yellen Speaks

Viernes:

8:30 am ET – GDP

9:45 am ET – PMI Services Flash

10:00 am ET – Consumer Sentiment

1:25 pm ET – Fed’s George Speaks

Esperamos que esta información haya sido de su interés. Si así lo es, puede suscribirse a nuestro Newsletter semanal gratuito dejándonos su e-mail en “Subscribe to Newsletter” en esta misma página.

Todos los comentarios y dudas que tenga son bienvenidos.