Escrito por Daniela Wechselblatt

.

Si usted esta pensando en invertir, es importante tener el cuenta las diferentes variables a las que esta expuesta su cartera de inversión para poder estar preparado y hacer frente a situaciones adversas. Algunos le resultarán familiares y otros no son comúnmente considerados.

.

Riesgos de mercado:

Se trata de riesgos que afectan directamente el valor del portafolio. Suelen tratarse de los riesgos de mas peso a tener en cuenta. Nos referimos a los siguientes:

- Riesgo de movimiento de tasas de interés, que puede afectar el valor de los bonos que tengamos.

- Riesgo de tipo de cambio, en el caso de que hayamos invertido en activos que cotizan en moneda extranjera. Por ejemplo, en estos últimos meses, vimos al euro devaluarse frente al dólar. Esto implica que si nuestra cartera esta valuada en USD, las inversiones en euros pierden parte de su valor.

- Volatilidad en el precio de las acciones, propia de las fluctuaciones del mercado. Salvo que haya una razón fundamental, debemos acostumbraron a convivir con el movimiento diario en los mercados sin dejar que este hecho afecte nuestras emociones.

.

Riesgo de liquidez:

Es la posibilidad de incurrir en pérdidas por la imposibilidad de comprar o de liquidar una posición a un precio razonable. Este riesgo tiene mayor peso en inversores que desean comprar o vender un activo de forma rápida, teniendo así que resignar parte de las ganancias o del potencial de suba para llevar a cabo la transacción. También se da cuando un inversor grande desea comprar o vender activos en un mercado proporcionalmente pequeño con respecto al tamaño de la posición, como el caso de algún importante fondo internacional que quisiera comprar acciones argentinas de bajo volumen.

.

Riesgo crediticio:

En el caso de la compra de bonos, se da cuando el emisor deja de pagar o incumple con su obligación contractual, entrando de esta forma entra en default.

.

Riesgo soberano:

Cuando adquirimos bonos emitidos por un estado, se debe tener en cuenta la habilidad del país de repagar su deuda (en base al riesgo país, deuda externa en relacional PBI, reservas, posibilidad de acceder a crédito de organismos internacionales, entre otros) y el deseo de pagar. Con esto último nos referimos a la voluntad política de llevar adelante los pagos.

Tener en cuenta estos factores hará que tomemos los recaudos necesarios siempre que se pueda, como por ejemplo tomar cobertura de riesgos de moneda, de tasas de interés, la adquisición de Credit Default Swaps (en el caso de los bonos), y demás instrumentos ofrecidos en el mercado. Todos estos riesgos son minuciosamente estudiados por nuestro equipo de analistas para ofrecer las mejores alternativas de inversión. Todas sus consultas son bienvenidas haciendo clic en este enlace

.

.

Mercado americano

Finalizó otra semana con altibajos para las acciones, que arrancaron el lunes pasado en máximos pero nos dejaron un gusto amargo hacia el viernes. El dato de la construcción fue positivo, aunque el efecto fue contrarrestado con el reporte de crecimiento negativo. Alrededor del 98% de las compañías del S&P 500 ya reportaron resultados del primer trimestre y 62% de ellas superaron los Earnings Per Share (ganancias por acción) estimados por los analistas. De todas formas los ingresos reportados fueron menores a los esperados. El S&P 500 Index (SPX) perdió un 0.8% y el Dow Jones Industrial Average’s ($DJI) bajo 1.2%. El Nasdaq (QQQ) cayó mínimamente y las small caps (RUT, IWM) terminaron 0.4% abajo, continuando retrasadas en relación a los demás índices.

El precio del crudo (/CL) se mantuvo estable, cerrando el viernes en el nivel de $60. Las torres de exploración petrolíferas siguen disminuyendo en USA. El volátil mercado de bonos del tesoro americano se estabilizó esta semana concluida pero las tasas aun siguen ejerciendo presión. Varios economistas esperan una caída en el precio de los bonos, pero en esta misma situación hemos estado en los últimos años y ya vimos que los precios se siguen manteniendo hasta hoy en día. Si la Fed continúa posponiendo la suba de tasas en la espera de los datos económicos positivos, los bonos pueden seguir su camino ascendente.

La semana entrante viene con una agenda cargada de datos económicos y finalizará con el informe del empleo. La expectativa ahora esta en una suba de tasas en septiembre, y si el reporte de empleo arroja los valores estimados por los analistas, esta expectativa se mantendrá. El martes se informarán las ventas de vehículos y el jueves estaremos atentos al dato del reclamo de desempleo, que nos puede ofrecer una pista sobre cómo puede llegar a ser el número del empleo a ser anunciado el viernes.

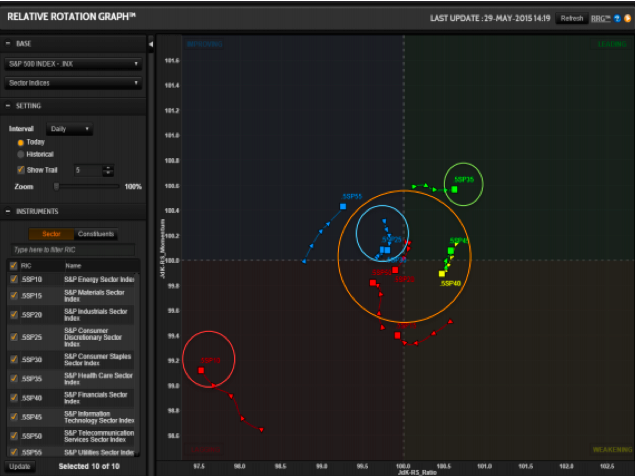

A continuación les dejo el análisis de Reuters sobre los diferentes sectores del mercado:

Sector más fuerte: Salud

Sector más débil: Energía

Listo para despegar: Productos de Primera Necesidad

Mercado Venezolano

- Bonos soberanos abren la semana con una tendencia mixta en sus precios.

- La parte corta de la curva muestra pocos cambios en sus precios. El precio de venta del Venz 2016 cede ligeramente sin embargo todavía se mantiene en niveles de 83%, precio observado durante el último mes.

- En la parte media de la misma, El Global 2022 cae -0.34%, similar comportamiento se observa en el Global 2020 Y 2025.

- La parte larga de la curva, se recupera, bonos como el Venz 2026 sube 0.50 puntos y el Venz 2027 +0.25 puntos.

- El día de hoy la República tiene el compromiso de pago del cupón asociado al bono 2018 cupón 7%, lo que implica un desembolso de US$ 35.000.000,00.

- En cuanto a los títulos emitidos por Pdvsa, se mantiene en terreno negativo.

- Para este mes, Pdvsa no tiene compromiso de pago de cupón.

Eventos Económicos (6/01 – 6/05)

Lunes:

8:30 am ET – Personal Income and Outlays

9:05 am ET – Fed’s Rosengren Speaks

9:45 am ET – PMI Mfg. Index

10:00 am ET – ISM Mfg. Index

10:00 am ET – Construction Spending

Martes:

Auto Sales – All Day

10:00 am ET – Factory Orders

Miércoles:

7:00 am ET – MBA Purchase Applications

8:15 am ET – ADP Employment Report

8:30 am ET – International Trade

9:45 am ET – PMI Services Index

10:00 am ET – ISM Non-Mfg. Index

10:30 am ET – Oil Inventories

2:00 pm ET – Beige Book

2:15 pm ET – Fed’s Evan’s Speaks

4:00 pm ET – Fed’s Bullard Speaks

Jueves:

8:30 am ET – Weekly Jobless Claims

8:30 am ET – Productivity and Costs

10:30 am ET – Natural gas Inventories

12:00 pm ET – Fed’s Tarullo Speaks

Viernes:

8:30 am ET – May Jobs Report

12:30 pm ET – Fed’s Dudley Speaks

3:00 pm ET –Consumer Credit

.

.

Esperamos que esta información haya sido de su interés. Si así lo es, puede suscribirse a nuestro Newsletter semanal gratuito dejándonos su e-mail en “Subscribe to Newsletter” en esta misma página.

Todos los comentarios y dudas que tenga son bienvenidos.