Escrito por Daniela Wechselblatt, CFA – Columna para Perfil

No hay una fórmula mágica para poder reconocer cuando una crisis se avecina. Lo que sí sabemos es que nos encontramos en la última etapa de auge de este extenso ciclo económico en EEUU. ¿Cuáles son las variables a nivel internacional que debemos tener en la mira durante el 2019?

- Guerra comercial EEUU vs China: ¿Será que el trasfondo de esta guerra comercial es simplemente frenar la locomotora china y evitar que el gigante asiático avance en el liderazgo de la economía mundial?

Parece ser que para Trump la disputa comercial pasa por evitar que China le quite el lugar a EEUU como principal potencia económica, ejerciendo presión para que la economía china que ha permanecido cerrada durante años empiece a abrirse de forma más acelerada y lograr una suerte de “igualdad” de condiciones. ¿Dónde radica la dificultad en las negociaciones? EEUU pretende que China se vuelva un país abierto al mercado como muchos otros y este último no quiere ceder. El resultado es que ambos países están sintiendo las consecuencias de las tensiones y se están afectando negativamente las previsiones de crecimiento de ambos. El problema es que incluso aunque se llegue a acuerdos, ya se dejaron sentadas las bases para que la guerra comercial continúe.

.

No hay mal que por bien no venga. Esta guerra comercial termina beneficiando a la Argentina en relación al agro ya que China, en lugar de comprarle soja a EEUU con aranceles, le conviene hacerlo a países como Brasil o Argentina.

- Aumento de tasas de interés por parte de la Fed demasiado rápido.

La Reserva Federal juega con dos variables de nuestro interés: la suba de tasas y la reducción de su balance. La autoridad monetaria incide sobre la primer variable elevando o no la Fed Funds Rate (es la tasa de interés que los bancos se cobran unos a otros por préstamos de una noche). Ahora, ¿cómo maneja la reducción de su balance? Sabemos que desde la crisis del 2008 con la recompra de activos basura y bonos del tesoro multiplicó su balance por más del doble. En este momento ya habiendo dejado aquella crisis atrás y con una economía fuerte, resulta inevitable hacer el ajuste. La reducción del balance se logra dejando de renovar bonos del tesoro americano en la medida en que van venciendo y así dejan de inyectar (o retiran) liquidez del sistema. Esta medida contractiva seca la plaza y hace que haya menos efectivo disponible en el sistema. La consecuencia es que quienes deseen tomar deuda les cueste más lograrlo y también sea más difícil de renovar la existente. En este caso Argentina entra dentro de los jugadores perjudicados, sumado a las vulnerabilidades internas, el contexto internacional hace que se vuelva más difícil renovar deuda.

- Tensiones geopolíticas y comerciales en Europa: ¿Qué será de Europa luego del 15 de enero cuando el parlamento británico trate por enésima vez el tema Brexit?

Un Brexit abrupto traerá nuevamente la volatilidad a los mercados. Por otro lado, las tensiones en Italia continúan, en un país con un gobierno populista que se ve presionado por la Unión Europea para reducir su déficit (en principio se acordó llevarlo al 2.04% del PBI para 2019, veremos si lo cumplen).

- Elecciones en países emergentes.

Entre abril y mayo se llevarán a cabo las elecciones generales en India, que es la quinta economía mundial y la segunda de Asia. La reelección del actual mandatario Modi constituiría la continuidad de un modelo económico que atrajo capitales y buenas noticias para los mercados. En cuanto a América latina este año también hay elecciones en Bolivia y Uruguay, además de las que tenemos en Argentina que merecen un capítulo aparte. Veremos si terminan predominando los mandatarios pro mercados o si hay una vuelta al populismo.

¿El simple paso del tiempo puede llevar al ocaso de una expansión económica?

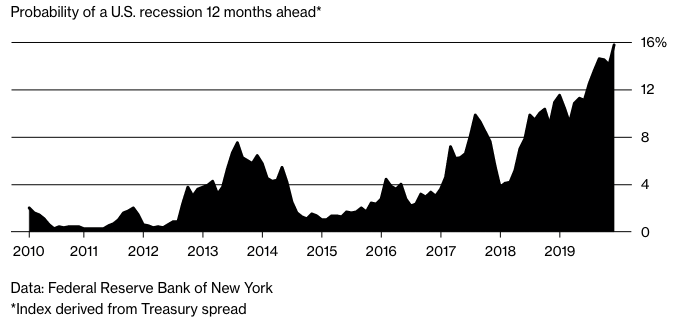

Esta es una pregunta que le hicieron a Janet Yellen, expresidente de la Reserva Federal americana mientras estaba en ejercicio y su respuesta fue que no. Ben Bernanke, su predecesor, afirmó que las expansiones más que morir solas son asesinadas (en lugar de tener un aterrizaje suave suelen terminar en el colapso). Veamos a continuación la probabilidad que asume el mercado de que se dé una recesión durante los próximos 12 meses, no supera el 16%:

Fuente: Bloomberg

Nada nos hace pensar que este año podría finalizar el ciclo económico alcista pero sí vemos turbulencia en el camino. Tengamos en cuenta que veníamos mal acostumbrados de un 2016 y 2017 con ganancias sostenidas y casi sin volatilidad, que no es lo que comúnmente pasa en los mercados. Quitando el frenetismo de los últimos dos meses, lo que vivimos durante el 2018 está más cerca de un escenario más habitual que lo que pasó anteriormente. Lo importante es identificar las variables que están en juego así las podemos seguir y entender el rumbo que toma la economía.

¿Estás buscando asesoramiento financiero? ¿Querés invertir de forma inteligente de la mano de especialistas que te guíen? Contactate con nuestro equipo.

———————————————————————————————————