Escrito por Daniela Wechselblatt, CFA – Columna para Perfil

Mucho se habla sobre la desaceleración económica global y la falta de crecimiento, pero la gran pregunta es si esto podría o no conducir a una recesión. Acá no hay ninguna ciencia, sabemos que la economía tiene ciclos, que probablemente estemos en la última etapa del ciclo alcista y que en algún momento esto se revertirá. La gran pregunta es cuando. Desconfíen de quienes dicen poder predecir el timing de este tipo de eventos en el corto plazo, eso no existe. Es prácticamente imposible poder anticipar lo que ocurrirá. Lo que sí podemos hacer es seguir las variables macroeconómicas que afectan en el largo plazo. Acá les mencionamos algunas de ellas:

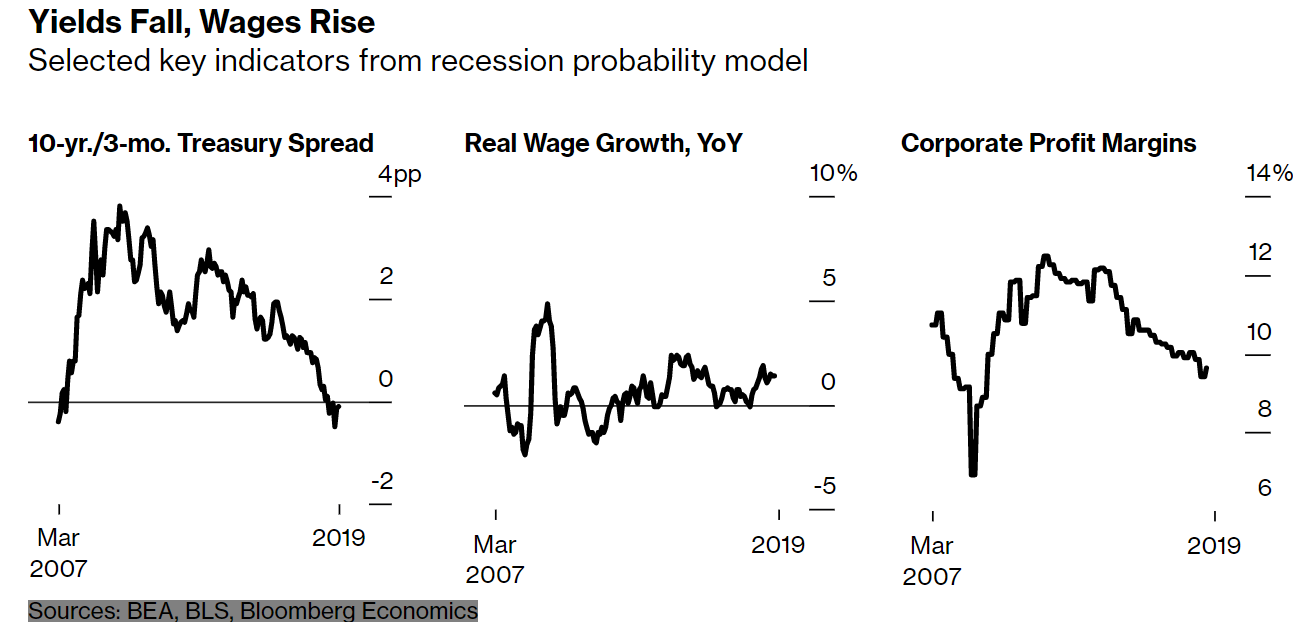

- Curva de tasas de interés: es una de las variables más observadas por los inversores.La curva de tasas mide el spread entre la deuda de corto plazo y la de largo emitida por el tesoro americano. Una curva empinada es la que se da cuando el spread entre deuda de corto y de largo es amplio. Esto suele indicar que la expectativa a futuro es de crecimiento económico. Históricamente la reducción del spread entre la parte corta de la curva y la larga (el “achatamiento”) e incluso la inversión de la curva se dio en momentos previos a las crisis. Hoy en día se encuentra invertida y esto es una fuerte señal de fin de ciclo. Lo que debemos tener en cuenta es que históricamente, el tiempo que transcurrió entre que la curva de tasas se invirtió y el momento en que efectivamente se dio la recesión fue en promedio de unos 14 meses. Esta ventana de tiempo forma parte de lo que se llama “late cycle period”, que se corresponde con la última fase de auge del ciclo económico previo a la recesión. Las reversiones del ciclo no se dan inmediatamente.

En base a datos de Bloomberg, el spread entre la tasa del bono del tesoro a 3 meses y 10 años se tornó negativo a principios de año y la curva ya lleva invertida unos 6 meses.

- Empleo: Por un lado, tenemos la tasa de desempleo y por el otro, la evolución del salario real y en este rubro el panorama se muestra bastante más alentador. Si observamos la tasa de desempleo, se encuentra en 3.7% que es uno de los mínimos históricos. Hoy en día EEUU se encuentra en pleno empleo. En cuanto al crecimiento de los salarios reales, el dato también se ve alentador. Aunque crecen a un ritmo lento, por el momento se mantienen completamente saludables. Como podemos ver en el segundo gráfico, en periodos previos a la crisis del 2008 el salario real había caído fuertemente como consecuencia de la caída en la demanda de empleo.

- Márgenes de rentabilidad de las empresas: este es otro de los datos algo preocupantes. Como se ve en el tercer gráfico, si la rentabilidad declina las empresas tratarán de recortar gastos. Esto podría hacer que dejen de contratar gente o incluso empezar a despedir y perjudicaría el consumo que es uno de los motores del crecimiento.

¿Qué hacer con las carteras de inversión en este escenario?

Recordemos que nuestras inversiones son de largo plazo. Hubo crisis y habrá más crisis, pero a veces el remedio es peor que la enfermedad. A fines del 2012 y fines del 2015 también hubo señales de agotamiento del ciclo económico que terminaron siendo correcciones del mercado. Imaginemos por un instante el elevadísimo costo de oportunidad si desde ese momento hubiésemos tenido toda nuestra cartera en efectivo a la espera de una crisis que nunca llegó. En este momento la política de reducción de tasas de interés de la Fed puede hacer que el actual ciclo económico se extienda más de lo que naturalmente lo habría hecho.

La clave es colocarse en activos de calidad que resistan las posibles turbulencias que se puedan avecinar sacrificando lo mínimo el rendimiento. Los bonos de elevada calificación crediticia son un ejemplo de este tipo de activos. Nos dan una renta y son los que menos se afectan en momentos de elevada volatilidad por el famoso “fly to quality” (vuelo a la calidad). Los metales son recomendables para quienes tienen un porcentaje de la cartera considerable en renta variable ya que al ser anticíclicos, compensan en parte las potenciales caídas de los valores de las acciones. Una ponderación excesiva del portafolio en metales también sería capital parado. A la hora del armado de la cartera deberíamos tomar en cuenta también que industrias son cíclicas y cuales no, para que dentro de una misma clase de activos podamos ir rotando por tipo de industria.

Como conclusión, lo ideal es seguir las variables macroeconómicas mencionadas para poder medir la “temperatura” de la economía y poder ajustar las ponderaciones de los tipos de activos que tenemos en nuestra cartera de inversión. Hacerla más conservadora en momentos en los que creemos que hay más riesgo de posible crisis, pero sin hacer cambios radicales porque el costo de oportunidad puede ser elevado. La realidad es que no existen recetas infalibles porque la bola de cristal no la tiene nadie. Lo mas importante termina siendo que nuestras inversiones sean consistentes con nuestro perfil como inversores.

Si queres aprender sobre los instrumentos de inversión locales y del exterior así como también entender las opciones disponibles para resguardar tus ahorros, sumate al curso para Aprender a Invertir en Bolsa que comienza en pocos días. Solicitá información acá.

Les hacemos extensiva la invitación al evento Women in Finance que organizamos con CFA Society Argentina el miercoles 16-10.

———————————————————————————————————

La información en este blog pretende ser útil y precisa para sus lectores. Sin embargo notar que no hay garantía de que la información sea precisa o que pueda cambiar de un momento a otro. Por favor notar que las opiniones vertidas en estas notas no constituyen una recomendación de compra o venta de ningún título valor. Quienes escriben estas notas no asumen responsabilidad por potenciales pérdidas que puedan surgir a partir de la lectura de las mismas.