Escrito por Daniela Wechselblatt, CFA

En los últimos años, desde que el gigante asiático comenzó a despertar, América Latina desarrolló una estrecha relación comercial con China que consiste principalmente en el comercio de materias primas. Muchas de ellas volvían en forma de productos terminados. Nuevamente y repitiendo historias de pasado, la zona enfocó su economía en la exportación de materias primas. Hoy vive las consecuencias.

En este artículo mencionamos de qué forma son afectados los países en los que mayor impacto tuvo la devaluación del yuan.

.

Economía Argentina:

La devaluación del yuan dejó a la Argentina en una mayor desventaja que sus vecinos latinoamericanos ya que, como todos sabemos, viene con un atraso cambiario importantísimo. Según indican estudios de J.P. Morgan “El producto argentino tiene pérdida de competitividad en origen (por el atraso cambiario argentino), y queda más caro en destino”, por la devaluación de la moneda China. Esta combinación ejerce una fuerte presión para que la moneda argentina se deprecie en el mercado oficial.

Los principales productos exportados a China son soja, aceites de petróleo y oleaginosas.

Otro de los efectos pasa por las reservas nacionales. Un cuarto de los USD 33 mil millones de reservas están denominadas en yuanes, como consecuencia del swap que hizo con China. La devaluación del yuan de alrededor del 4% trajo sus consecuencias generando una pérdida inmediata de reservas.

.

Economía Chilena:

En el caso de Chile, las ventas a China representan un 25% de las exportaciones, el país con mayor exposición de Sudamérica. Principalmente se exporta cobre. La reducción en la demanda sumada a que el metal cayó un 28% durante el último año, resulta en una combinación bastante prejudicial para la economía del país vecino.

.

Economía Brasilera:

Uno de los países más golpeados por la devaluación del yuan y la desaceleración económica. Brasil ya venía con sus propios problemas “in house”. Uno de nuestros mayores socios comerciales dio su gran salto en la última década, impulsado por el alza en el precio de los commodities (así como muchos países latinoamericanos). El gobierno vino haciendo proyecciones e inversiones de capital asumiendo que los precios de los commodities se fueran a mantener altos por siempre. Durante el 2014, con los escándalos de corrupción en Petrobras, crisis política, sumado al declive en los precios de las materias primas (en especial el petróleo), la economía brasilera comenzó a presentar debilidades. A todo esto, en el último año, Brasil presentó una inflación del 10% y una devaluación de 1/3 del valor de su moneda. El problema fue que vino enfocando demasiado su economía en el comercio de materias primas con China. Hoy en día, es uno de los países más perjudicados con la desaceleración del gigante asiático y las calificadoras de riesgo están evaluando quitarle el grado de inversión. Como es de esperarse, los problemas en Brasil van a agravar la situación de Argentina. Hasta el 2014 Brasil era el destinatario de un 20% de las exportaciones argentinas.

.

Economía Peruana:

La desaprobación del gobierno actual se elevó a 75% en las últimas encuestas (Junio 2015) debido a una pobre ejecución en los últimos meses y escándalos de corrupción en las altas sillas del gobierno lo cual mantiene baja la confianza en la estabilidad política en el país.

Perjudicada también fuertemente por la caída del valor de las materias primas y commodities que actualmente se exporta a China como productos agrícolas, harina de pescado y metales, sumado a la devaluación del yuan.

.

.

Para concluir, ¿es la devaluación del yuan una posible amenaza para el futuro crecimiento de las economías latinoamericanas?

Un punto importante a considerar es que la devaluación de esta moneda resultó sorpresiva para los mercados. Y esto es lo que generó movimientos bruscos en las últimas semanas. La devaluación en sí no fue de una gran magnitud, pero tenemos que observar de cerca las intenciones de largo plazo del gobierno Chino y como va a afectar la demanda de materias primas. Por otro lado, la fortaleza del dólar en el mundo sigue golpeando el precio de las materias primas, contribuyendo al hundimiento de las economías latinoamericanas.

.

Para obtener información sobre nuestro servicio de asesoramiento financiero contáctenos a través del siguiente link.

. .

Mercado Americano

Wall Street vivenció otra semana de pérdidas y alta volatilidad, dado que los datos económicos y las preocupaciones por el crecimiento global colocaron a los inversores en “modo venta”. Se trató de otra semana complicada en anticipación a la reunión de la Fed que se llevara a cabo el 16 y 17 de septiembre. La creación de puestos de trabajo fue menor a lo esperado, de 170K, cuando se proyectaban unos 220K. Hay muchos datos que aún se muestran débiles en el empleo de agosto, pero los “halcones” (partidarios de la suba de tasas) tienen su punto. El desempleo realmente se ha reducido. El fuerte de la economía en este momento es en el sector automotor, de viviendas y construcción, que son áreas no golpeadas por los problemas económicos externos. Mientras que la baja inflación mantiene a la Fed en alerta, el crecimiento económico en USA continúa a un ritmo moderado. En la semana que finalizó, el S&P 500 Index (SPX) cayó 3.4% y el Dow Jones Industrial Average’s ($DJI) bajó 3.2%. El Nasdaq (QQQ) perdió 3.2% y las small caps (RUT, IWM) bajaron solo 2.3%, dado que tienen menos exposición a los vaivenes de China.

.

La incertidumbre que reina en el mercado se ve reflejada en niveles históricos del Índice de Volatilidad (VIX). El petróleo tuvo su rally durante parte de la semana, aunque finalizo con una suba de 1.6%. La tasa del tesoro americano a 10 años que venía subiendo, bajó bruscamente el viernes, como señal de que el mercado no espera que la Fed suba las tasas este mes.

.

Esta semana contamos con una agenda económica tranquila. La semana es corta, comenzando recién el martes, tras el feriado de ayer lunes (Labor Day). El miércoles tendremos el dato de los nuevos empleos. El jueves le toca el turno a las importaciones y exportaciones, que por los bajos precios del crudo y de los commodities esperamos ver una contracción. Al menos con los datos que tenemos hasta ahora, no parece ser una semana que vaya a variar significativamente la postura de la Fed.

.

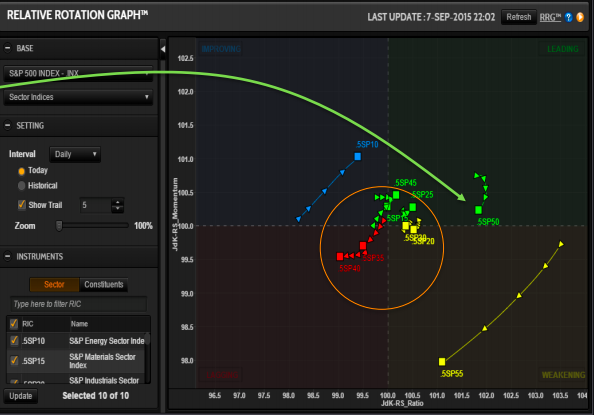

A continuación les dejo el análisis de Reuters sobre los diferentes sectores del mercado:

Sector más fuerte: Empresas de Telecomunicaciones

Sector más débil: Bancos

Eventos Económicos (9/07– 9/11)

Lunes:

Labor Day – Markets Closed

Martes:

10:00 am ET – Labor Mkt Conditions Index

12:30 pm ET – TD Ameritrade IMX

1:00 pm ET – 3-Year Note Auction Results

Miercoles:

7:00 am ET – MBA Purchase Applications

10:00 am ET – JOLTS

1:00 pm ET – 10-Year Note Auction Results

Jueves:

8:30 am ET – Weekly Jobless Claims

8:30 am ET – Import and Export Prices

10:00 am ET – Wholesale Trade

10:30 am ET – Natural Gas Inventories

11:00 am ET – Oil Inventories

1:00 pm ET – 30-Year Bond Auction Results

Viernes:

8:30 am ET – PPI

10:00 am ET – Consumer Sentiment

2:00 pm ET – Treasury Budget

Esperamos que esta información haya sido de su interés. Si así lo es, puede suscribirse a nuestro Newsletter semanal gratuito dejándonos su e-mail en “Subscribe to Newsletter” en esta misma página.

Todos los comentarios y dudas que tenga son bienvenidos.