Escrito por Daniela Wechselblatt

Luego de idas y vueltas, y del largo proceso de negociación que se vino llevando a cabo en los últimos meses, nos encontramos cada vez mas cerca de lo que algunos llaman “Grexit”, haciendo referencia a la salida de Grecia de la eurozona.

Este lunes por la madrugada el gobierno griego decidió imponer controles cambiarios, cerrando los bancos temporariamente, restringiendo los retiros de efectivo y las transferencias al exterior. ¿Cuál es el mensaje? Se avecinan aguas turbulentas.

Bajo este escenario, resulta de importancia tener en cuenta en qué consiste y dónde esta la exposición a la deuda griega:

- Se estima que la deuda asciende a 340 billones de euros, 175% de su PBI.

- La suma de la exposición de deuda constituye un 3.3% del PBI de la eurozona.

- En la eventual salida del euro se debe tomar en cuenta el posible contagio hacia otros países, que están pasando por situaciones de recesión y podrían seguir los pasos de Grecia (España por ejemplo).

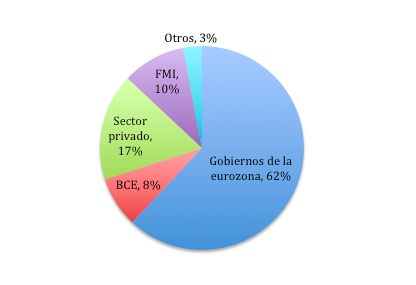

- Solo el 17% de la deuda griega esta en manos del inversores privados. Con lo cual, en principio, las empresas privadas no sufrirían grandes perdidas en sus balances. Aunque es conveniente analizar caso por caso. El restante 83% esta dividido principalmente entre gobiernos de la eurozona, el Banco Central Europeo y el Fondo Monetario Internacional, como se muestra en el siguiente gráfico.

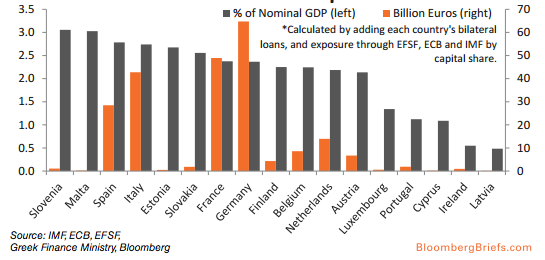

- En términos nominales los países mas expuestos a la deuda griega son Alemania y Francia, en el orden mencionado (solo tomando en cuenta el Fondo Europeo de Estabilidad Financiera, entidad creada para ofrecer ayuda financiera a estados de la zona del euro que se hallen en una situación de crisis económica).

- Considerando la exposición en relación al tamaño de la economía del país, el impacto es mayor en países con economías mas pequeñas o que están atravesando un duro proceso de recuperación. En este caso los más perjudicados son Eslovenia, Malta, España e Italia (en ese orden).

Más allá de que en Argentina esta situación nos puede resultar “familiar” dado que en 2001 también vivimos una fuerte crisis que implicó corridas bancarias y fuerte devaluación, el presidente del banco central europeo (Mario Draghi) afirma que ante la falta de acuerdo y consecuente default griego, se entraría en “aguas desconocidas”. Todavía es difícil medir el impacto en su totalidad, pero sí podemos analizar en qué inversiones conviene entrar y en cuales salir dadas las exposiciones a la deuda presentadas.

Mercado Americano

Las acciones terminaron la semana sin variaciones significativas, levemente hacia la baja. El S&P 500 Index (SPX) cedió 0.4% y el Dow Jones Industrial Average’s ($DJI) 0.3%. Por su lado, el Nasdaq (QQQ) retrocedió apenas y las small caps (RUT, IWM), se mantuvieron sin variaciones. Los mercados estuvieron muy tranquilos esta semana que pasó, mostrando aversión al riesgo. Si bien la situación de Grecia continúa incierta, una posible y cercana suba de tasas por parte de la Fed aun pesa en las acciones. Esto se acentúa con los datos económicos de la semana que pasó que mostraron fortaleza en la economía de USA (la construcción y de la confianza del consumidor). El sector de la manufactura sigue retrasado pero la confianza del consumidor fue mayor de lo esperado. El única variable que todavía no muestra los valores necesarios para llevar adelante el aumento de las tasas es la inflación.

Las tasa a 10 años aumentó notablemente esta semana que pasó dado que los inversores continúan vendiendo bonos del tesoro americano, se encuentra apenas por debajo de los 2.5%, valor que muchos predecían que sería un fuerte punto de resistencia. Este fuerte movimiento en el mercado de bonos nos lleva a hacernos la siguiente pregunta, podemos decir que ya fue descontado en el precio el futuro aumento de tasas de septiembre y/o diciembre?

El dato de la construcción fue muy sólido y la expectativa es que aumente a futuro. Esta semana que comienza es corta en el mercado de USA. Estaremos siguiendo el dato de la venta de automóviles y de empleo.

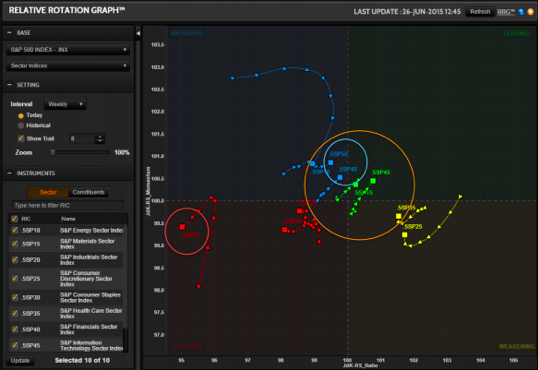

A continuación les dejo el análisis de Reuters sobre los diferentes sectores del mercado:

Sector más fuerte: Information Technology (IT)

Sector más débil: Empresas de Servicios Públicos

Eventos Económicos (6/29 – 7/2)

Lunes:

10:00 am ET – Pending Home Sales

10:30 am ET – Dallas Fed Mfg. Survey

Martes:

9:00 am ET – S&P Case Shiller HPI

9:45 am ET – Chicago PMI

10:00 am ET – Consumer Confidence

Miércoles:

Auto Sales – All Day

7:00 am ET – MBA Purchase Applications

8:15 am ET – ADP Employment Report

9:45 am ET – PMI Mfg. Index

10:00 am ET – ISM Mfg. Index

10:00 am ET – Construction Spending

10:30 am ET – Oil Inventories

Jueves:

8:30 am ET – Weekly Jobless Claims

8:30 am ET – June Jobs Report

10:00 am ET – Factory Orders

10:30 am ET – Natural gas Inventories

Viernes:

Markets Closed – Happy 4thof July

Esperamos que esta información haya sido de su interés. Si así lo es, puede suscribirse a nuestro Newsletter semanal gratuito dejándonos su e-mail en “Subscribe to Newsletter” en esta misma página.

Todos los comentarios y dudas que tenga son bienvenidos.

—————————————————————————————————————————–

La información en este blog pretende ser útil y precisa para sus lectores. Sin embargo notar que no hay garantía de que la información sea precisa o que pueda cambiar de un momento a otro. Por favor notar que las opiniones vertidas en estas notas no constituyen una recomendación de compra o venta de ningún título valor. Quienes escriben estas notas no asumen responsabilidad por potenciales pérdidas que puedan surgir a partir de la lectura de las mismas.