Escrito por Daniela Wechselblatt, CFA

La táctica sin estrategia es el ruido antes de la derrota – Sun Tzu (antiguo general del ejército chino y estratega)

.

¿De qué hablamos cuando nos referimos a una estrategia de inversión?

.

Se trata del plan a seguir por el portfolio manager, asesor financiero o quien esté a cargo del manejo de la cartera de inversión que guía las decisiones. No es un plan librado al azar, la estrategia debe estar basada en dos variables fundamentales: el perfil del inversor y las expectativas de mercado de largo plazo. Al hablar del perfil del inversor nos referimos a los objetivos de riesgo y retorno que éste tiene, mientras que con las expectativas de mercado pretendemos establecer en qué fase del ciclo económico se encuentran aquellos mercados en los que tenemos pensador invertir.

.

A partir de la asignación estratégica de activos, determinamos la distribución deseada para el largo plazo junto con la exposición al riesgo sistemático (riesgo de mercado que no es posible diversificar).

.

Sabemos que seguir un plan o una estrategia no es tarea fácil, por eso es que compartimos las siguientes recomendaciones:

.

- Es importante dejar la estrategia por escrito. ¿Para qué sirve esto? Así podemos verla con frecuencia y revisar que coincida con nuestros objetivos de largo plazo. Si los objetivos llegaran a cambiar, la estrategia también debería acomodarse a ello. En tiempos de caos en los mercados también sirve volver a leerla para evitar tomar decisiones emocionales.

.

- Cuando una estrategia no está dando el resultado deseado en el corto plazo, resulta muy tentador querer desprenderse de ella. Para ello nos tenemos que preguntar de antemano, ¿la estrategia elegida funciona en cualquier escenario? ¿en el caso de que atravesemos un período desfavorable, confiamos en la solidez de nuestra estrategia para mantenerla en el largo plazo?

. .

- La asignación táctica de activos se da cuando nos desviamos en algún punto de la estrategia principal con el objetivo de aprovechar una oportunidad de corto plazo. La asignación táctica implica tomar riesgos adicionales que deberían verse compensados por un retorno esperado mayor (alfa). Pero ojo, a no engañarnos. 1) El éxito de una cartera de inversión está dado mayormente por la asignación estratégica (más de un 90% del resultado es explicado por esto), 2) La asignación táctica podría movernos levemente de la estrategia y por un lapso corto, pero sin producir cambios drásticos.

.

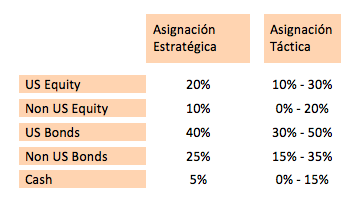

Veamos un ejemplo, una cartera conservadora para un inversor de USA podría verse de la siguiente forma:

.

.

En este caso la asignación táctica nos permite movernos en un rango de +/- 10%, lo que no significa que si nos encontramos en un contexto de suba de mercados pasaremos a una cartera agresiva. Agregar valor a través de la asignación táctica de activos es un gran desafío y debería ser usada para incrementar el retorno de la asignación estratégica, pero nunca reemplazarla. No queremos dar pasos en falso que nos lleven a generar pérdidas.

.

¿Cuáles son las principales razones que nos desvían del plan de inversión?

Las emociones. La codicia en épocas de mercados en suba y el pánico en épocas de baja son las principales variables que nos nublan la visión de nuestros objetivos de largo plazo. Y es justamente en esta “trampa” donde debemos evitar caer. El estudio de los sesgos cognitivos y de las finanzas del comportamiento nos pueden guiar en este sentido, temas de los que hablaremos en los próximos artículos.

.

Como conclusión, podemos afirmar que la asignación estratégica de activos es el principal factor de éxito en el resultado de una cartera, la asignación táctica nos permite movernos por el corto plazo aprovechando desajustes y oportunidades circunstanciales pero sin modificar la esencia de la estrategia ni dejarnos llevar por las emociones que nos despeguen del objetivo principal.

.

.

Lo ayudamos a diseñar el portafolio de inversión a su medida. Todas sus consultas son bienvenidas. Contáctenos haciendo clic aquí (indicando “Portafolio de Inversión”).

.

.

Mercado Americano

Las acciones cerraron en terreno positivo empujadas por un resultado de empleo mejor al esperado. 242K puestos de trabajo fueron creados en febrero, por encima de la estimación de 195K. La tasa de desempleo se mantuvo constante en 4.9% durante el mes pasado, pero el salario se redujo en 1% y el total de horas trabajadas también declinó. La Reserva Federal todavía se mantiene en una situación de “wait and see”, con datos económicos que, por más de que sean positivos, aun no generan el nivel de inflación deseado.

.

En lo que fue de la semana el S&P 500 Index (SPX) subió un 2.7% y ya recuperó un 10% de los mínimos de febrero, a pesar de que no llego a cerrar por encima de los $2,000. El dato positivo es que el índice de referencia cerró por encima de la media móvil de 100 ruedas por primera vez en 2016 (aunque hoy día retrocedió). El Dow Jones Industrial Average’s ($DJI) registró máximos de los últimos dos meses y rompió la marca de los 17,000 desde inicios de año. El Nasdaq (QQQ) cerró con una ganancia de 2.3% y las small caps (RUT, IWM) lideraron los índices con una impresionante suba de 4.4%. En lo que va del año el S&P 500 Index (SPX) continúa con una pérdida del 6.2% mientras que el Nasdaq por 8.7%, a pesar de que ambos revirtieron la corrección.

.

El precio de los bonos del tesoro se redujo drásticamente en las últimas 5 sesiones con la vuelta al “modo riesgo” de los inversores. La tasa del bono a 10 años subió a 1.87% con mayor especulación de suba de tasas en algún momento del año. El precio del crudo (/CL) reportó su tercera semana consecutiva de ganancias, un 12% arriba en lo que fue de la semana. Ahora el precio del barril se encuentra un 39% más alto desde los mínimos del 11 de febrero, que en parte se dio por el reciente optimismo global.

.

Varios índices en Asia y Europa cerraron con ganancias superiores al 5%. La agenda económica de esta semana será liviana, incluso los discursos de la Fed también serán limitados.

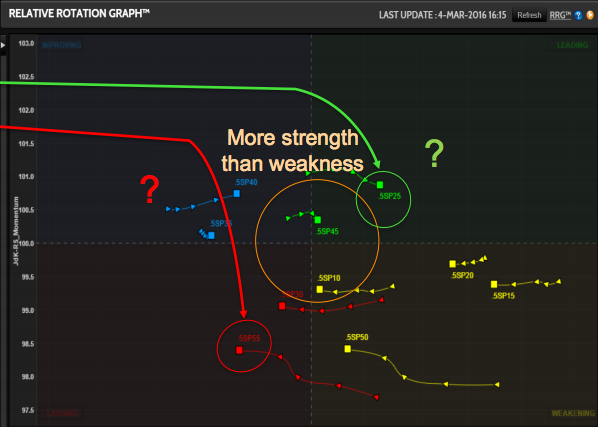

A continuación, les dejo el análisis de Reuters sobre los diferentes sectores del mercado:

Sector más fuerte: Consumo discrecional (círculo verde)

Sector más débil: Servicios Públicos (círculo rojo)

Eventos Económicos (3/07– 3/11)

Lunes:

9:00 am CT – Labor Market Conditions

11:30 am CT – TD Ameritrade IMX Index

12:00 pm CT – FOMC Members Brainard and Fischer speak

2:00 pm CT – Consumer Credit

Martes:

5:00 am CT – NFIB Small Business Index

7:55 am CT – Redbook

Miércoles:

6:00 am CT – MBA Mortgage Applications

9:00 am CT – Wholesale Inventories

9:30 am CT – Oil Inventories

12:00 pm CT – 10 Year Bond Auction

Jueves:

7:30 am CT – Weekly Jobless Claims

9:30 am CT – Natural Gas Inventories

12:00 pm CT – 30 Year Bond Auction

1:00 pm CT – Federal Budget Balance

Viernes:

7:30 am CT – Import Prices

Esperamos que esta información haya sido de su interés. Si así lo es, puede suscribirse a nuestro Newsletter semanal gratuito dejándonos su e-mail en “Subscribe to Newsletter” en esta misma página.

Todos los comentarios y dudas que tenga son bienvenidos.