Wall Street y la temporada de resultados… ¿Sigue la fiesta?

Como es sabido, este miércoles 8 de abril se da comienzo a la temporada de resultados del primer trimestre de 2015, de la mano de la tradicional Alcoa (AA), el gigante de aluminio estadounidense.

Según expertos, existen varias razones que hacen que este trimestre las estimaciones de resultados para empresas de USA sean más pesimistas:

.

- El rally del dólar: este factor hace que las ganancias que las empresas americanas generaron fuera de su país (ya sea en Europa, América Latina, entre otros) se hayan depreciado. Al convertirlas en dólares, representan una ganancia mas pobre sólo por el efecto de la conversión de moneda. Las compañías americanas con mayor volumen de operaciones fuera del país serían las más perjudicadas. Las multinacionales como IBM (IBM), Intel (INTC) y Procter and Gamble (PG) comunicaron que sus rendimientos se podrían ver afectados este año. Por otro lado, los bienes fabricados en USA resultan más caros y menos competitivos.

.d.

- El desplome del precio del petróleo: sería el sector más golpeado. La falta de recuperación del precio del crudo empujó la revisión a la baja de las ganancias de este sector.

.

- Los recientes indicadores económicos del primer trimestre fueron más débiles de lo estimado. Por ejemplo, el inesperado reporte de creación de empleo anunciado el viernes que se ubicó bastante por debajo del valor esperado. 126 mil nuevos puestos fueron agregados, mientras que las proyecciones eran de alrededor de 240 mil, poniendo fin a 12 meses de alzas superiores a 200 mil.

.

Esta caída podría amenazar la racha alcista que mantiene 6 años consecutivos de subidas en el Índice Dow Jones y la que llevo al Nasdaq a recuperar los niveles previos al estallido de la burbuja tecnológica.

.

Pero, a no alarmarnos, la tendencia de fondo sigue siendo alcista, la economía (aunque con altibajos) continúa en recuperación y hay sectores con buenas perspectivas de ganancias. Es momento de hacer apuestas a sectores puntuales, como por ejemplo el sector de la salud (ETF: XLV) y el financiero (ETF: XLF y KRE). Lo que tenemos que hacer es seguir de cerca esta temporada de resultados para estar atentos a indicios más fuertes que nos sugieran algún tipo de cambio en la estrategia de inversión.

.

.

Mercado Americano

.

Las acciones se mantuvieron en alza para la mayoría de los principales índices durante esta corta semana que finalizó, aunque con poco volumen por los feriados. Los comentarios “Dovish” (en favor de la política expansiva) del Banco Central Chino también tuvieron participación la semana pasada. La toma de ganancias de final de trimestre fue la razón de la baja de las acciones del martes. De todas formas, el mercado terminó flat hacia el jueves. El viernes, se anuncio el reporte de empleo (mientras el mercado estaba cerrado) que como ya mencionamos, se encontró muy lejos de alcanzar expectativas de los analistas (126k nuevos puestos vs. proyecciones de 240K). Esto también influye en la expectativa de suba de tasas empujándola hacia el futuro, dado que la generación de nuevos empleos es una variable clave que analiza la Fed. Tanto el S&P 500 Index (SPX) como el Dow Jones Industrial Average’s ($DJI) ganaron un 0.3% en la semana. El Nasdaq (QQQ) finalizó en rojo por 0.1% y las small caps (RUT, IWM) lideraron las acciones con una suba de 1.2%.

.

La tasa del tesoro americano a 10 años se mantuvo en 1.9%. El futuro del petróleo (/CL) se mantuvo estable durante la semana y hoy se encuentra apreciándose alcanzando valores de $51.40 aprox. El débil reporte empleo afecta el precio del dólar empujándolo hacia abajo y al precio del crudo hacia arriba. Por otro lado, el anuncio de un acuerdo con el programa iraní de armas nucleares podría generar más presión en el precio del crudo si más oferta se agrega a la ya existente.

.

A pesar de que el dato del empleo fue decepcionante, la mala noticia se puede transformar rápidamente en buena para el mercado de acciones ya que las posibilidades de que la Fed levante las tasas en el corto plazo se reducen y esto es tomado con optimismo. El sector del consumo todavía lidera la economía. De todas formas, se espera que la expansión sea muy lenta. Aunque la agenda económica de esta semana que comienza es relativamente liviana, la Fed va a anunciar las minutas de la reunión de marzo este próximo miércoles. La nueva temporada de balances, como ya fue mencionado, comenzará a mitad de semana, aunque la mayoría de los nombres conocidos aparecerán en escena recién la próxima semana.

.

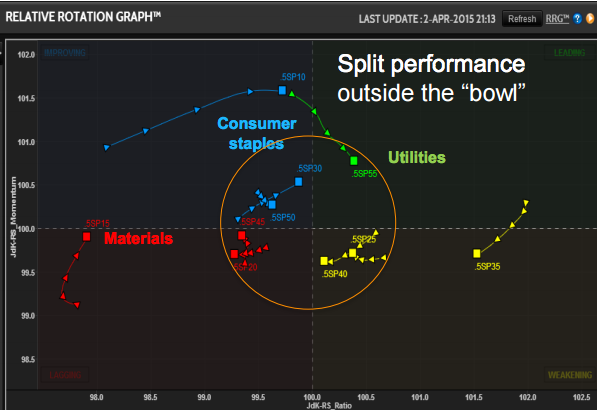

A continuación les dejo el análisis de Reuters sobre los diferentes sectores del mercado:

Sector más fuerte: Utilities

Sector más débil: Material

Listo para despegar: Consumer Staples

Eventos Económicos (4/06 – 4/10)

Lunes:

8:45 am CT – PMI Services Index

9:00 am CT– ISM Non-Mfg. Index

9:00 am CT – Labor Market Conditions Index

11:30 am CT – TD Ameritrade IMX

Martes:

7:50 am CT –Fed’s Kocherlakota Speaks

9:00 am CT – JOLTS

12:00 pm CT – 3-Year Note Auction Results

Miercoles:

6:00 am CT – MBA Purchase Applications

9:30 am CT – Oil Inventories

12:00 pm CT – 10-Year Note Auction Results

1:00 pm CT – FOMC Minutes

Jueves:

Chain Store Sales

7:30 am CT – Weekly Jobless Claims

9:00 am CT –Wholesale trade

9:30 am CT – Natural gas Inventories

12:00 pm CT – 30-Year Bond Auction Results

Viernes:

7:00 am CT –Fed’s Lacker Speaks

7:30 am CT – Import & Export Prices

11:20 am CT –Fed’s Kocherlakota Speaks

1:00 pm CT – Treasury Budget

Esperamos que esta información haya sido de su interés. Si así lo es, puede suscribirse a nuestro Newsletter semanal gratuito dejándonos su e-mail en “Subscribe to Newsletter” en esta misma página.

Todos los comentarios y dudas que tenga son bienvenidos.

—————————————————————————————————————————–

La información en este blog pretende ser útil y precisa para sus lectores. Sin embargo notar que no hay garantía de que la información sea precisa o que pueda cambiar de un momento a otro. Por favor notar que las opiniones vertidas en estas notas no constituyen una recomendación de compra o venta de ningún título valor. Quienes escriben estas notas no asumen responsabilidad por potenciales pérdidas que puedan surgir a partir de la lectura de las mismas.

Escrito por Daniela Wechselblatt